Американский доллар продолжает отступать, и теперь это больше похоже на капитуляцию. Его снижение происходит к большинству активов, а индекс доллара чуть более чем за сутки потерял около 1.2%, подойдя к важным уровням поддержки. Что особенно должно расстраивать быков, что новостной фон пока не в пользу американской валюты. Опубликованные вчера показатели ВВП по самому главному показателю – общей динамики ВВП – не оправдали ожиданий. Аннуализированный темп роста в первые три месяца составил 0.5% против ожиданий 0.7%. Это еле заметные 0.1% в привычных нам оценках. На контрасте с этим рост экономики Европы за этот же период оказался на уровне 0.6%, о чём сегодня сообщил Eurostat. При этом ожидалось расширение экономики на 0.4%. Прирост к тому же кварталу годом ранее составил 1.6%, оставшись в данном случае хуже американских показателей, где прирост застыл на 2.0%. Привлекательность единой валюты также была поддержана сегодня заметным снижением уровня безработицы в еврозоне. Он сократился с 10.4% до 10.2%, оказавшись на самом низком уровне с августа 2011-го. Пиковый уровень безработицы в регионе был достигнут ровно три года назад, когда составил 12.1%, снижаясь с тех пор с периодическими остановками. Торговля на экономических данных было бы слишком простым занятием, если бы статистика была столь однозначной. Помимо показателей роста по США и Европе за прошедшие сутки были опубликованы различные инфляционные индикаторы. Ценовой индекс ВВП США превысил ожидания, отмечая более высокий уровень инфляционного давления, чем предполагалось. К предыдущему кварталу он рос темпом 0.7%. В значительной степени это обосновать весьма уверенным приростом потребительских расходов, где темп роста составил 1.9% (это тоже аннуализированный квартальный прирост). Данные по Европе, как раз напротив, не оправдали ожиданий. CPI для зоны евро вновь ушёл на отрицательную территорию, опустившись с нуля на -0.2% г/г. Базовый CPI вновь составляет 0.8% г/г. Драги предупреждал об этом, статистика по Германии ранее подтвердила проявление этой тенденции, поэтому рынки достаточно умеренно отреагировали на эти показатели. Косвенно в пользу евро играло также выступление главного экономиста ЕЦБ Прата. Он отметил, что только существенный спад прогнозов по ценам заставит банк вновь снижать ставки. Текущие снижения ожидаемы, поэтому не повышают шансы на дальнейшее смягчение от ЕЦБ.

Стерлинг коснулся пиковых уровней с февраля, достигнув в какой-то момент отметки 1.4660. Кредитование в стране набирает обороты. Опубликованные сегодня данные по чистым выданным займам частным лицам оказались на уровне 9.3 млрд, что почти вдвое выше ожидавшегося уровня и показателей месячной давности, а также существенно выбивается из тренда на умеренный рост в предыдущие месяцы. Ключевым драйвером этого роста стало ипотечное кредитование, где отмечается скачок от 3.6 млрд. до 7.4.

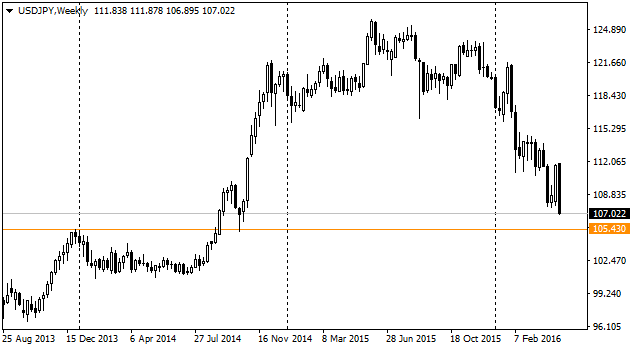

Остановка пары вблизи 108 вчера оказалась ложной. Пораздумав, инвесторы принялись покупать иену перед длинными выходными в Японии, а также на спекуляциях, что Япония не решится на интервенции на форекс в преддверии саммита G7 у себя в стране позже в мае. Уже сейчас торги проходят вблизи 107, и со стороны теханализа пара может легко соскользнуть к 105.00-105.40.

Пара достигла круглого уровня 1.25, где не была с июля прошлого года. На этой неделе ей помогали дорожающая нефть, а ранее ЦБ и планы правительства. Однако, уже на этих уровнях конкурентоспособность канадской экономики к американской может быть поставлена под вопрос. Хотя это может и не стать причиной для снижения ставок в Канаде, но способно серьёзно подавить рост экономики и отложить процесс нормализации политики.