eur/usd

Данные рынка труда практически в точности совпали с прогнозами. Даже оказались немного лучше них. Рост числа рабочих мест в мае составил 217 тыс. против изначально ожидавшихся 214. В случае с данным индикатором это является скорее случайностью, чем закономерностью. Несмотря на всю свою важность, этот показатель не поддаётся прогнозированию, во многом потому, что является опережающим для экономики и во многом от него строятся другие тренды. Другие параметры выходившей в пятницу статистики по США также оказались либо на уровне ожиданий, либо слегка их превысили. Занятость в частном секторе увеличилась на 216 тыс., сильно отличаясь от того, что показали нам ADP (179 тыс.). Средняя почасовая оплата растёт не быстро, но стабильно. Годовой темп роста составляет 2.1%, что в целом соответствует темпам, наблюдаемым уже более года. Третий месяц к ряду не изменяется продолжительность рабочей недели, составляя 34.5 часов. Показатель доли экономически активного населения, тем не менее, остаётся на минимумах, составляя 62.8%. Здесь свою роль оказывает естественное старение, так как беби-бумеры подошли к возрасту выхода на пенсию, оставляя ряды рабочей силы. В значительной степени за счёт этого уровень безработицы остался на 6.3%, вопреки ожиданиям роста до 6.4%. Естественно, что в таких условиях нельзя было ожидать от рынка реакции, подобной той, что была днём ранее на решении по ставке и последующей пресс-конференции от ЕЦБ. Вышедшая статистика спровоцировала ралли рисковых активов, валют развивающихся стран и поддержала на некоторое время евро. Пара eurusd ненадолго вернулась к уровням двухнедельной давности, достигнув 1.3675. Правда, к концу дня пара вернулась ниже 1.3650. Фондовый рынок при этом переписал исторические максимумы в США и значительно окреп в других странах. Если судить по поведению участников торгов, то мы вновь находимся в ситуации, предшествовавшей кризису: участники в целом считают, что ФРС настроен слишком мягко в отношении экономики, предпочитая получать фондирование в долларах и вкладывать в покупку рисковых активов. Уровень долговой нагрузки участников вновь очень высок.

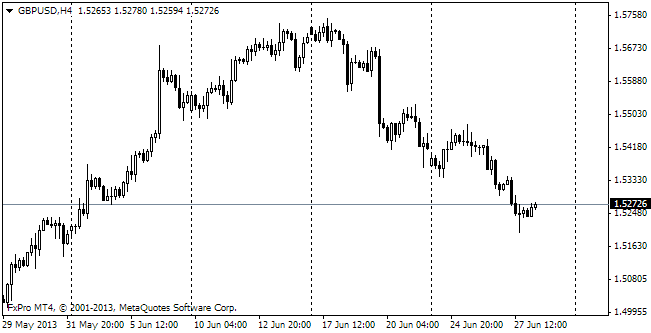

GBP/USD

Стерлинг попробовал уйти к 1.6850 в пятницу, но сумел лишь подняться ненадолго к отметке 1.6845. Похоже, что рыночным участникам пока гораздо комфортней видеть его ниже 1.6800. Это весьма необычно, учитывая, что от Банка Англии ожидают повышения ставки в конце этого года, либо в самом начале следующего, а также то, что пятничное повышение спроса на риски должно было также оказать положительное влияние на стерлинг. Это похоже на запоздалую реакцию на слабость данных по торговому балансу. Дефицит видимой торговли оказался на миллиард больше ожидаемого, составив 9.6 млрд. против 8.3 млрд. месяцем ранее. Общее сальдо отметило дефицит более 2.5 млрд. при ожидавшихся 1.5 и 1.06 месяцем ранее. Стерлинг слишком дорог для экспортёров.

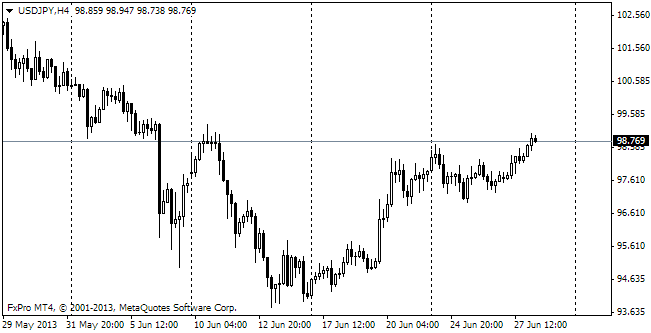

USD/jpy

Статистика по ВВП за первый квартал была пересмотрена в сторону улучшения. Как сообщается, аннулизированный прирост за январь-март составил 6.7%, вопреки ожидавшемуся торможению с 5.9% до 5.6%. Данные по платёжному балансу за апрель, тем не менее, недотянули до прогнозов. За счёт слабости торгового баланса (-780 млрд. иен) профицит счёта текущих операций составил 187 млрд. Пара usdjpy в конце прошлой недели в значительной степени реагировала на динамику спроса на риск, поэтому неплохие данные по рынку труда США позволили ей подняться к 102.50, а статистика ВВП способствовала закреплению на этом уровне.

USD/cad

Канадский доллар терял позиции в пятницу. Собственный рынок труда оказался не так хорош, как американский. Уровень безработицы вырос до 7.0%, а доля экономически активного населения сохранилась на 66.1%. Как и в США – это минимум за многие годы. Если спрос на риск оказывает всё такое же влияние на луни, как и ранее, то пара может, тем не менее, несколько скорректировать свой рост.