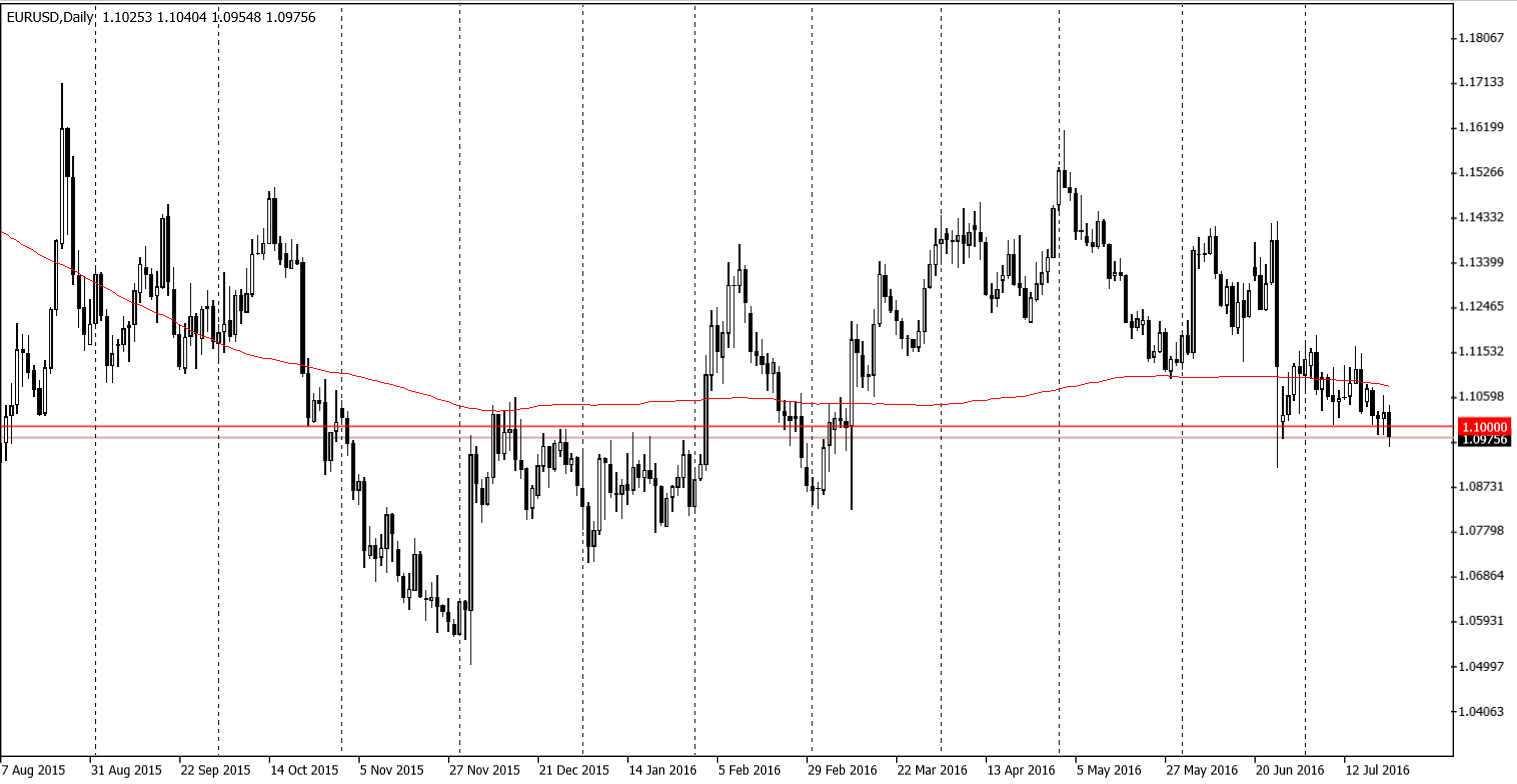

На этой неделе продолжилась череда хороших новостей по экономике США. Тем не менее, только в конце недели обозначилось сколько-нибудь заметное усиление американской валюты. Торги пятницы пара EURUSD окончила ниже уровня 1.10 и более чем на фигуру в отрыве от 200-дневной средней. Такая диспозиция позволяет говорить о потенциале на снижение пары в начале торгов новой недели. Долларовые быки воодушевились благодаря целому ряду хороших данных по экономике США.

Выданные разрешения на строительство и продажи на вторичном рынке жилья превзошли ожидания и указали на продолжение роста. Темп продаж вторичного жилья оказался на уровне 5.57 млн., что стало самым высоким уровнем с февраля 2007, то есть был обновлён посткризисный максимум, и возникают вопросы, не слишком ли разогрет рынок жилья. Ведь тогда, в 2007-м он был явно перегрет. Недельные заявки на пособия по безработице также остаются на экстремально низких уровнях около 40-летних минимумов. А этот индикатор очень хорошо и своевременно указывает на возможные развороты в экономической тенденции. В нашем случае этого ещё не произошло.

Если бы не внешние риски в виде торможения Китая и неопределённость вокруг Brexit вопрос с повышением ставок от ФРС в предстоящую среду был бы решён однозначно. Однако ФРС много внимания уделяет внешним рискам, поэтому может не решиться на этот шаг в июле. Большее, на что нам следует рассчитывать по итогам июльского заседание, так это на возвращение ястребиной риторики комитета с высокой степенью готовности поднять ставку в ближайшее время, то есть в сентябре.

По Европе, на контрасте, пошли первые результаты опросов бизнеса после британского референдума. Германский ZEW потерял сразу 26 пунктов, соскользнув на отрицательную территорию. Опубликованные в конце недели предварительные оценки PMI оказались не такими мрачными, превысив ожидания как по Германии, так и в целом по еврозоне. Композитный индекс региона незначительно снизился с 53.1 до 52.9, сигнализируя о небольшом торможении роста. Дальше должно быть хуже, но всё же не так плохо, как изначально опасались наблюдатели.

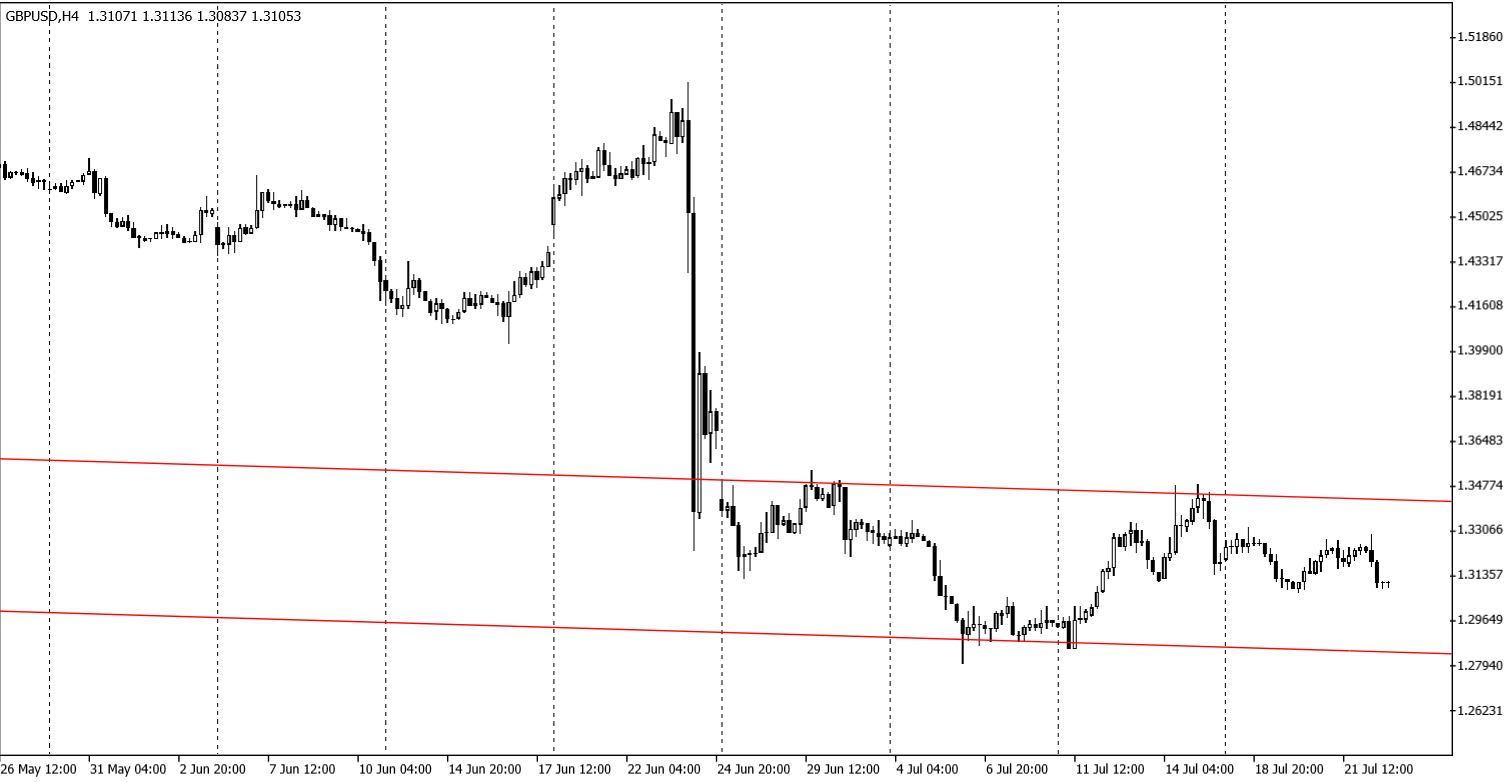

Совсем не такими обнадёживающими вышли предварительные оценки PMI из Британии. Там сразу произошло падение деловой активности (индексы провалились ниже 50), к тому же сильнее ожиданий. В ходе реакции на эти слабые оценки фунт потерял более полутора фигур к доллару, стабилизировавшись в области чуть ниже 1.31 к концу торгов пятницы, хотя до публикации уверенно торговался выше 1.3250. Впрочем, пока фунт остаётся заметно выше 1.30, ему не грозит дальнейшая волна распродаж на ликвидации покупок – он далёк от нижних экстремумов.

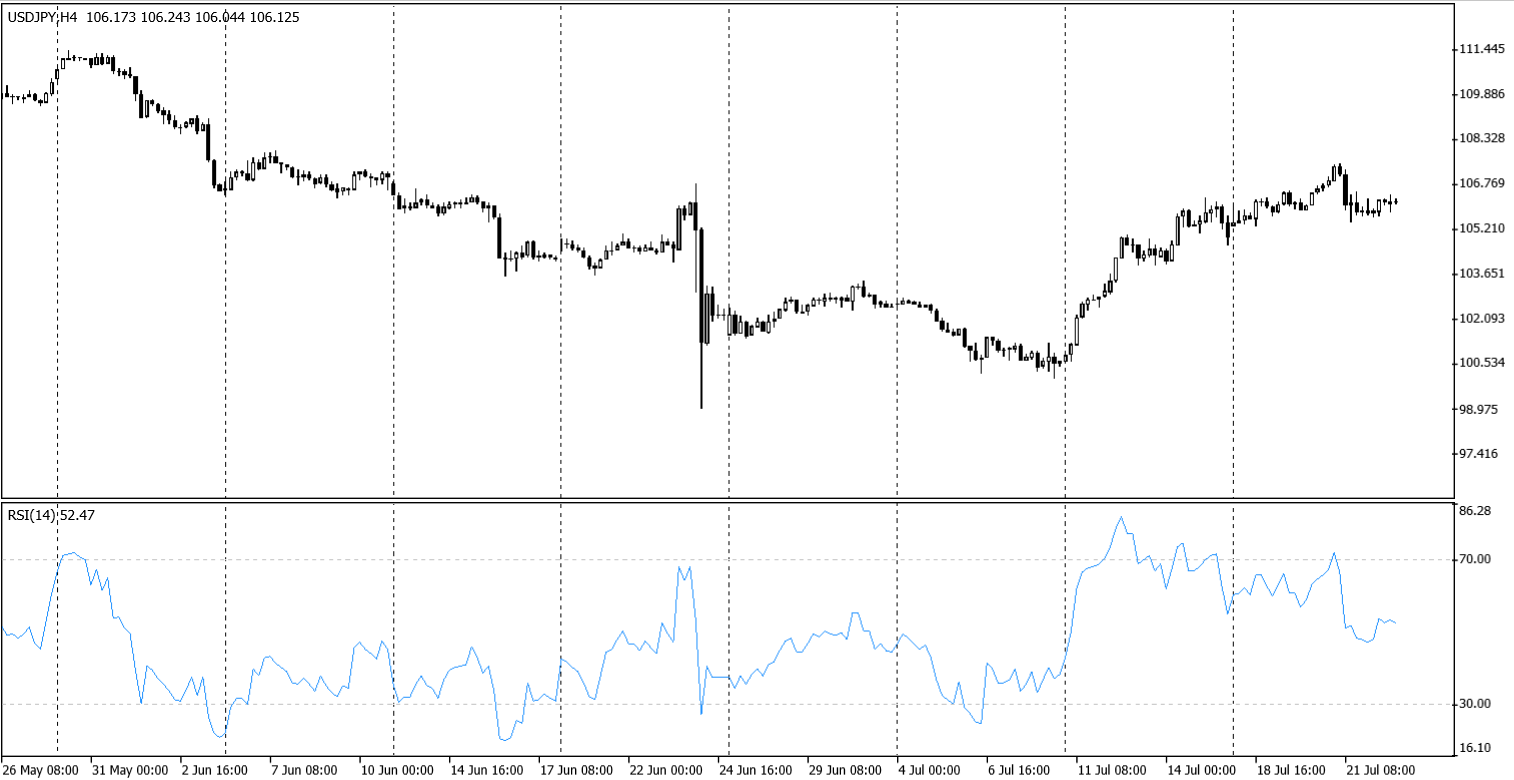

Последняя неделя июля знаменуется не только решением ФРС, но также заседанием Банка Японии. Курода ранее на неделе поспешил успокоить рынки, сказав, что нет необходимости и возможности запустить «вертолётные деньги». Правда, это не исключает дальнейшего снижения ставок и расширения QQE, но иена после комментариев главы ЦБ вернулась из области 107.50 к 106, где консолидировалась до этого. Пара будет очень тяжёлой, если Банк Японии откажется расширить программу стимулов в той или иной мере.

Нефть проторговывается в понижательном канале, хотя большую часть этой недели провела у верхней его границы. На котировки продолжают давить рост запасов бензина и производства в других странах (несмотря на падение запасов нефти). Под закрытие торгов пятницы также появилась очередная недельная статистика по числу работающих буровых. Их стало ещё на 15 шт. больше за неделю, а к минимумам конца мая прирост составляет 58 шт или 14%.