Представители ФРС на прошлой неделе проводили активную кампанию по изменению рыночных ожиданий в отношении процентных ставок. Представители ФРС ссылались, что волнения на рынках успокоились в сравнении с ситуацией начала года, и всё больше экономических показателей соответствует нормальным уровням. Более того, апрельские протоколы fomc также показали, что комитет настроен всерьёз рассмотреть вопрос о повышении ставок в июне. Нужно сказать, что тогда данные, которыми располагал комитет, были хуже тех, что наблюдаются последние недели. В то же время, ФРС с опаской смотрит за рубеж, опасаясь всплесков волатильности на финансовых рынках.

Хотя в ФРС не говорят этого прямо, комитет рассматривает возможность подстраховаться и не повышать ставку в июне, так как заседание комитета запланировано на дату перед референдумом по Brexit. Но даже июльское повышение гораздо ближе, чем настраивается рынок, не предполагая повышений в этом году вовсе. Начало работы по сдвигу рыночных ожиданий помогло американской валюте третью неделю прибавлять к большинству конкурентов.

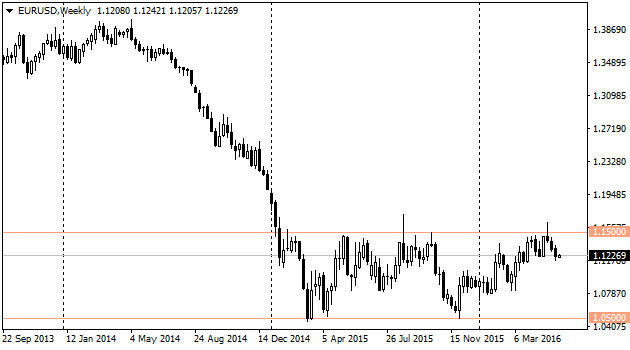

Однако важно заметить и другой факт. За три недели падения EURUSD пара сумела компенсировать одну неделю роста в конце апреля. В настоящий момент евро стоит 1.1230 доллара, вновь вернувшись в коридор, сформированный ещё в феврале 2015-го. Кратковременный выход за рамки коридора в самом конце апреля теперь выглядит не более чем выносом коротких позиций, чтобы вытрясти «лишних» игроков с рынка за счёт короткого покрытия. На этой неделе движение вниз пары EURUSD способно продолжиться, особенно, если чиновники из ФРС будут развивать свою линию готовности ужесточать политику.

Среднесрочное движение в коридоре позволяет говорить о потенциале падения в область 1.05. Полностью от верхней границы канала до нижней, пара ходила дважды. В первый раз этот путь занял 4 недели. Во второй – 8 недель. Для продолжения нисходящего движения нужна дальнейшая активная подготовка Федрезервом рынков. Либо это может происходить за счёт сильных макроэкономических данных из США или слабых из Европы.

На этой неделе из США не так уж много важных новостей. Лишь в пятницу будет опубликована вторая оценка ВВП. По Европе в первой половине недели мы увидим публикацию индексов деловой активности. Их влияние на рынки не было высоким последние месяцы, но всё же они могут задать направление в условиях скудности макроэкономических данных.

Предыдущую неделю британская валюта начала с довольно резвого роста благодаря сообщениям о росте доли выступающих за сохранения членства Британии в ЕС. В то время как осторожные чиновники вынуждены корректировать свою политику и откладывать важные решения (как ФРС) из-за рисков Brexit. Имеющие возможность действовать здесь и сейчас рынки покупают британский фунт. Правда, потенциал его роста ограничивается укреплением доллара, что заставило GBPUSD отыграть обратно часть роста начала недели и остаться по её итогам ниже отметки 1.45. Впрочем, за счёт сдвига результатов опросов по выходу из ЕС, а также после весьма оптимистичных показателей цен и потребительских расходов, заметно сократились шансы, что пара вернётся ниже 1.40 в обозримой перспективе.

USDJPY

Иена следовала тренду на усиление доллара, позволяя паре USDJPY расти третью неделю и преодолеть 110, чего не было с конца апреля. Сформирован восходящий канал с нижней границей на неделю по 27 мая около 111 и верхней границей чуть выше 113. По Японии на этой неделе также будет мало данных, основные все сосредоточены в пятницу. Тогда выйдет статистика по потребительской инфляции. Ей следует уделить внимание, так как это будут последние данные перед очередным заседанием Банка Японии. Рынки сейчас тешат себя надеждами, что показатели будут однозначно плохими, что позволит БЯ усилить смягчение.

Канадская валюта продолжает свою корректировку как в связи со снижением нефти, так и на фоне усиления американской валюты. В настоящий момент пара торгуется вблизи 1.31. Полноценной коррекцией можно будет считать уход в область к 1.33. Движение выше заставит говорить о большей силе долларовых быков и потенциале более глубокой коррекции. При этом в динамике канадской валюты нельзя полагаться на внутренние данные. Они сравнительно неплохие, поэтому основным драйверов в коррекции будет разве что нефть. Если она сумеет развернуться к росту, коррекция луни улетучится не менее быстро.