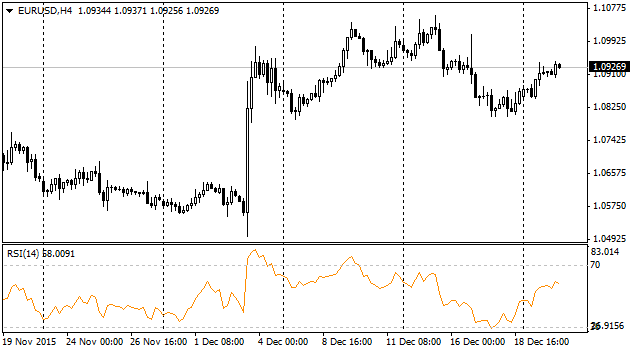

Пара EURUSD растёт, всё уверенней чувствуя себя выше 1.09. Это возврат к уровням, преобладавшим до объявления решения ФРС по ставке. За ростом пары стоит, вероятно, стремление рынка вернуться к круглому уровню 1.10, выше которого недолгое время были торги в декабре. На денежном рынке подобный отход от доллара проявляется в виде снижения доходности краткосрочных долговых бумаг. Так на прошедшем вчера аукционе доходность трёхмесячных билей опустилась к 0.25%, хотя в предыдущие две недели по таким же бумагам отмечались уровни 0.28%. В шестимесячные били рынки заложили ещё одно повышение ставки до 0.5%, однако доходность с 0.59% неделей ранее сползла к 0.515%. Это говорит о том, что рынок закладывает на ближайшие полгода всего лишь ещё одно повышение. Интересно, что ястребы в комитете, обильно выступавшие в начале недели, называли 4 повышения за год «умеренным» темпом (Пауэлл) и такой темп повышения называется ожидаемым (Уильямс, Лэкер). Доллар пока игнорирует эти речи, продолжая пребывать под давлением к большинству конкурентов на рынке форекс. Среди сегодняшних новостей можно выделить очередную слабость в ценах в Германии и силу потребительского спроса. Цены на импорт потеряли в ноябре ещё 0.2%, по итогам года при этом сократив спад с -4.1% до -3.5%. Индикатор потребительского климата к январю вновь развернулся в сторону роста, показав 9.4 против 9.3 месяцем ранее. Экстремально высокий уровень готовности покупать сохранился. Террористические атаки на Париж ранее практически не повлияли на потребителей Германии.

Пара продолжает курсировать с понижением, провалившись сегодня ниже 121.00. Если бы не решительное отсутствие ликвидности на рынках, то можно было бы гораздо смелее говорить, что это является предвестником падения к локальным минимумам вблизи 120.60. Сейчас же сложно утверждать, что рынок всё же сумеет проснуться. Тем не менее, спрос на ликвидность и существование некоторой тяги против usd открывают дорогу вниз. Далее пара вполне может соскользнуть к 120. Шансы на это существенно повысятся 25-го. Несмотря на закрытые рынки в Европе, Япония выпустит большой пакет статистики, куда входит CPI, безработица, расходы домохозяйств, которая в случае заметного отклонения от ожиданий способна всколыхнуть рынок. Кроме того, вплоть до конца года мы можем столкнуться с действием другой рыночной силы – стремлением закрыться вблизи круглых уровней. Без сомнений, таким круглым уровнем является отметка 120. Более ранний порыв достичь 125 был жёстко пресечён на прошлой неделе. Напомним, тогда Банк Японии огласил решение по ставке и программе количественного и качественного смягчения. В рамках изменения программы была на небольшую сумму увеличена программа покупки ETF. Роботизированные торговые алгоритмы восприняли слово «увеличение» в качестве сигнала к продаже иены, что и вызвало всплеск пары выше 123.50. Однако, при рассмотрении деталей стало ясно, что это вряд ли то, чего ожидал рынок, ведь не является расширением цели по монетарной базе, а всего лишь незначительное сокращение покупки облигаций в пользу ETF. На этом фоне пара потеряла более двух фигур от пиковых уровней. Для долгосрочных трейдеров может также показаться важным уровень 120.40. Вблизи него начался год, и закрытие ниже может быть названо поворотным моментом во влиянии на рынок политики Банка Японии. В предыдущие три года ожидания запуска программы и далее её фактическая реализация и расширение были причиной ослабления иены, которое с максимумов лета 2012-го превысило 60% по май 2015-го.

Пара стабилизировалась ниже отметки 1.40 в конце года. Строго говоря, касание этой отметки было 18 декабря после слабых данных по потребительским ценам. Однако далее ослабление американской валюты уравновешивало влияние дешевеющей нефти, что в итоге привело к формированию довольно узкого торгового диапазона в паре USDCAD. С другой стороны, данная консолидация легко объясняется уходом с рынка крупных игроков перед праздниками. В этих условиях даже несколько необычно, что пара не переживает коррекцию после ралли на шесть с половиной фигур за неполные три недели. По теории Фибоначчи, коррекция свободно может увести пару в область 1.3850 и ниже, но к настоящему моменту медведям не удаётся даже пройти уровень 1.39. До нового года более не ожидается сколько-нибудь значимых публикаций по Канаде, равно как и выступления чиновников, поэтому самое время рассмотреть динамику валюты за год и оценить перспективы дальнейшей динамики. Весьма вероятно, что импульс роста с октября исчерпан. Далее для пары может последовать уже заметная коррекция. В этом случае даже без слома повышательной тенденции может последовать откат к 1.3730 (76.4%) или далее к 1.3560 (61.8%). Однако вряд ли стоит рассчитывать на то, что декабрьское касание 1.40 обозначило пик в паре. Для этого нужно быть уверенным, что нефть прошла своё дно. А шансы на это невелики. Впереди нам ещё предстоит пережить влияние выхода Ирана на экспортный рынок нефти, что произойдёт к февралю. В этих условиях легко ожидать очередной волны для роста пары. Сейчас это может выглядеть совсем дико, но паре USDCAD вполне может оказаться по силам достичь области 1.60, где располагаются пики на начало 2002-го. Для этого вовсе не обязательно нефти возвращаться ровно к тем же уровням ниже 20 долларов за баррель. Достаточно будет дальнейшей общей нисходящей динамики в область 30 и сохранения там надолго. По мере того как обвал нефти будет распространять дезинфляцию по канадской экономике всё более вероятным будет смягчение тона ЦБ. Кроме того, декабрьское заявление также приоткрыло дверь для новых сокращений ставки. Если годом ранее Банк Канады опасался уходить на отрицательную территорию, то сейчас, увидев, что ни банковская, ни финансовая система не рухнули в Европе, может смелее действовать в этом направлении. Кроме того, структурно канадский доллар будет выглядеть слабее в этом году не только в связи с падением цен на нефть, но также с обвалом сырьевого экспорта в США, так как нефть в последней значительно лучше, а битумные пески Альберты уже находятся за гранью прибыльности. При этом для долгосрочного прогноза необходимо также учитывать прогноз нескольких повышений процентной ставки в 2016-м. Это также усилит различия в денежно-кредитной политике двух стран, сделав USD неплохой инвестиций. Вполне реально ожидать в течение года достижения 1.6 по USDCAD в случае настроя на 4 повышения ставки. Столько в среднем ожидают члены ФРС, но рынок пока предполагает, что fomc ограничится всего лишь двумя. Это создаёт существенный потенциал для роста USD, когда рынок будет адаптироваться под более решительный темп ужесточения, нежели сейчас предполагает.

GBPUSD

Трейдеры и инвесторы продолжают переоценивать перспективы британской валюты. В отличие от большинства конкурентов, кабель остаётся прибитым к земле, несмотря на общий тренд снижения USD. В целом пара GBPUSD сохраняется в рамках нисходящего канала, и более того, третий день не отходит от его нижней границы. Судя по всему, на первых признаках возобновления спроса на доллар, кабель рискует стать первой жертвой. Однако без этих сценариев вполне реально ожидать возращения пары к уровням на 1.50 на сильных фундаментальных данных. В частности, потребители в Британии сохраняют оптимизм, что видно по росту декабрьского индекса потребительской уверенности с 1 до 2. Весь год этот показатель находился в плюсе, чего не было за 40 лет. Завтра будут опубликованы окончательные данные по ВВП за III квартал вместе с публикацией данных платёжного баланса. От ВВП ждут небольшого, но положительного пересмотра годового темпа роста. Но при этом аналитики предполагают увидеть расширение дефицита текущего счёта.