На прошлой неделе доллар развивал своё наступление. Ощущение, что ослабление доллара вот-вот должно захлебнуться, получило в конце недели формальное обоснование, хотя ещё и рано делать окончательные выводы. В первой половине недели EURUSD находилась под давлением скорее по инерции недели предшествующей, потихоньку откатываясь после мощного взлёта до 1.16. Но в области 1.1370 пара получила поддержку, и быки предприняли попытки развить наступление, вновь взяв 1.14. Тем не менее, в четверг и в пятницу выходили разочаровывающие данные по Европе.

Германия, Франция, Италия, Испания – крупнейшие страны региона, и везде инфляция не оправдала прогнозы, осталась глубоко на отрицательной территории (как в Испании, где -1.1% г/г), либо вернулась туда быстрей ожиданий (как в других трёх крупнейших странах). Если это не сигнал, что ЕЦБ может ещё больше снизить ставки и нарастить QE, то по крайней мере повод считать, что у Германии гораздо меньше оснований отстаивать свою ястребиную позицию.

Сравнительно сильный экономический рост не приводит к моментальному всплеску цен. О том, что с ростом экономики у Германии нет проблем говорит хотя бы сильный отчёт ВВП за I квартал, по итогам которого экономика прибавила 0.7% – наибольший прирост за два года. Но снижение евро это не остановило, так как в целом в еврозоне рост не оправдал ожидания, составив 0.5% (максимум за год), а годовой темп прироста замедлился с 1.6% до 1.5%. Это уже не анемичный рост, но всё же его нельзя сравнить с тем, что в США.

Апрельские розничные продажи там подскочили сразу на 1.3%, при том, что ожидалось их падение на 0.3%. В тот самый момент, когда экономисты устали ждать роста потребительской активности от американцев, произошёл весьма резкий его скачок. Причём его влияние не связано с ценами на бензин или продажами авто. Без них прирост составил 0.6% после увеличения на 0.2% месяцем ранее и на 0.7% двумя месяцами ранее. Прибавка к прошлому году составляет 4.4%, что совпадает с историческим средним значением с 1993, когда началась публикация этих данных. При этом базовый CPI составляет около 2.2%, так же соответствуя среднему за этот период.

К слову сказать, средней процентной ставкой за этот период является 2.8%, а не текущие 0.5%. Так что если экономику США и не требует охлаждения, то по крайней мере уже нет смысла говорить о её кризисном состоянии. Опубликованные также в пятницу данные потребительской уверенности также совершили неожиданно сильный прыжок, что дополнительно подстегнуло рост доллара. Потребители максимально с 2000 отмечают рост зарплат (речь не о силе, а о ширине распространения). Инфляционное давление уже достаточное, чтобы в ФРС обратили на это внимание.

Стерлинг тесно копировал динамику единой валюты, основное давление пережив в конце недели, опустившись к 1.4350. Банк Англии очень много внимания в квартальном отчёте по инфляции уделил рискам Brexit, развивая кампанию правительства по предупреждению общественности о нежелательности такого исхода. Бизнес также очень обеспокоен таким развитием событий, но отчёты, которые будут подтверждать или опровергать эту гипотезу по больше части ещё не вышли. Следующая неделя будет не простой для британской валюты, так как выйдут данные по инфляции, занятости и розничным продажам. Самое время для стерлинга отвязаться от динамики евро и сформировать собственный тренд. Череда слабых данных снижает привлекательность покупки валюты вблизи исторически низких уровней. А вот сильные данные будущей недели способны вдохнуть в кабель новую жизнь.

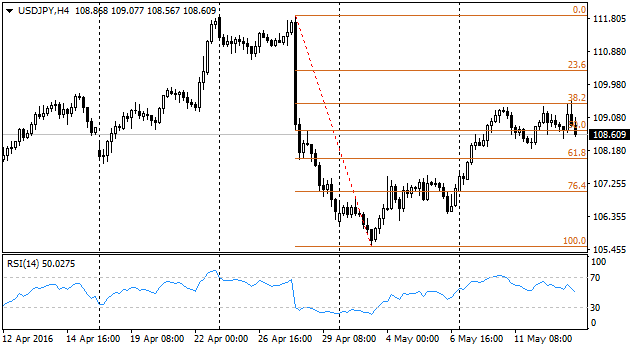

Курода не уставая твердил всю неделю о том, что Банк Японии способен ещё больше нарастить стимулы. Кажется, рынок ему поверил, так как иена снижалась, несмотря на в целом негативную динамику фондовых площадок и слабые квартальные отчёты японских компаний. USDJPY достигла максимума вблизи 109.60, но в конце недели опустилась на фигуру ниже. Половина обвала пары USDJPY двумя неделями ранее отыграна, но кажется, что только сильные данные из США способны помочь ей в ближайшей перспективе отыграть оставшуюся половину и развить дальнейшее наступление.

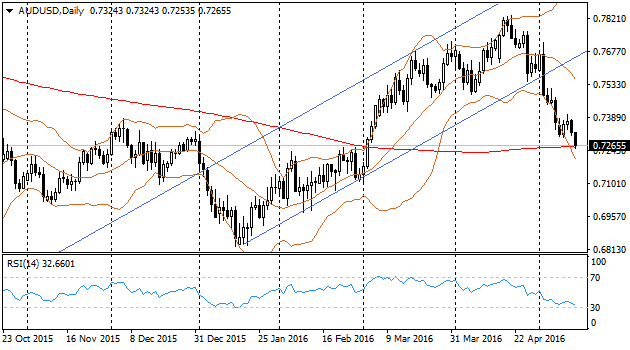

AUDUSD

Быки по осси продолжали отступать. Неожиданно решительное снижение ставки РБА на прошлой неделе породило множество предположений о том, что в ближайшее время будут ещё снижения. Инвестбанки пересматривали свои ожидания на этот счёт, сокращая ставку на осси. Доходность австралийских облигаций обновляла минимумы, а AUD потерял за неделю более 4-х фигур, вернувшись к 0.7260 – к уровням начала ралли в марте. Со стороны технического анализа ситуация выглядит просто: слом восходящей тенденции и формирование новой – на понижение. Трёх недель хватило на то, чтобы отыграть половину роста предыдущих двух месяцев. Однако дальше ситуация может оказаться не столь однозначной. Падение осси в ближайшие месяцы будет приветствоваться РБА и позволит ему не снижать ставку далее. Таким образом, перспективы дальнейшего погружения осси ниже 0.70 уже не столь очевидны.