eur/usd

Неприятным сюрпризом для долларовых медведей вчера стала публикация данных по инфляции в США. Статистика показала прирост потребительских цен в мае на 0.4%, что вдвое сильней ожиданий. Годовая инфляция вместо сохранения на уровне 2.0% ускорилась до 2.1%. Конечно, ещё очень рано говорить, что это принципиально меняет ситуацию, однако пространство для манёвра ФРС несколько сократилось. В соответствии с классическими законами экономики рост потребительской активности привёл к ускорению темпов роста цен. По всей видимости, в ближайшие месяцы мы ещё не раз столкнёмся с подобными проявлениями. Семь тощих лет после кризиса субстандартного кредитования плавно подходят к концу, экономика и потребители возвращаются к обычному своему поведению. Чтобы ипотечный кризис не повторился, необходимо избавиться от его первопричин. А именно, излишне мягких условий ипотечного кредитования, которые тогда базировались на мягкой регуляции, а сейчас – на исторически низких процентных ставках. И в этих условиях замедление жилищного рынка хоть и будет неприятностью, но всё же будет выглядеть вполне устойчивым состоянием. Ведь с одной стороны спрос будет поддерживаться сильными фундаментальными факторами, а с другой – на него будут давить более жёсткие условия кредитования, которые будут отсекать часть потенциальных заёмщиков. Именно в этой связи, опубликованную вчера новость о падении уровня закладок новых домов и выданных разрешений на строительство на 6.5% и 6.4%, соответственно, не стоит воспринимать как причину для ухода ФРС с пути сворачивания стимулов. Как раз напротив, тот факт, что в мае стандартная ипотека была всего на 0.17 процентных пункта выше своего исторического минимума, говорит об избытке подобных стимулов для банков и о слишком низких ставках на рынках.

gbp/USD

В отличие от США, данные по инфляции в Британии оказались не такими сильными. Как раз наоборот – весь пакет статистики за май (вчерашние данные по ценам на рынке жилья были за апрель) вышел хуже ожиданий. Потребительские цены потеряли 0.1% за месяц, а годовая инфляция замедлилась до 1.5%. Сложно повышать ставки, когда инфляция недотягивает до цели, а дорогой стерлинг обещает ещё больше ухудшить ситуацию. Закупочные цены производителей теряют по 0.9% второй месяц подряд. За первые пять месяцев этого года они потеряли 3.5%, за год – 5.0%. А со своего пика в марте 2013 – 8%. Это позволяет производителям удерживать почти неизменными отпускные цены (расходы на рабочую силу ведь растут) с августа прошлого года.

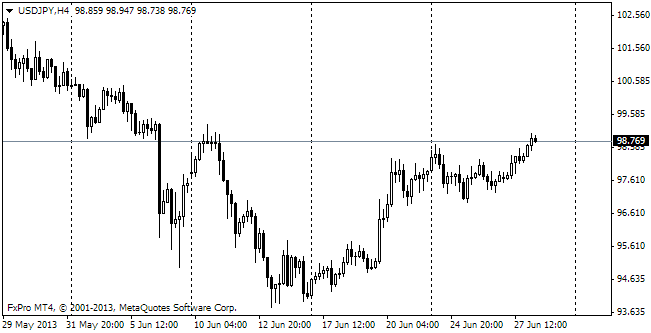

USD/jpy

Состояние торгового баланса Японии в целом не вызывает оптимизма и уверенности в успехах реформ Абе. По крайней мере на данном этапе. Но то, что эти данные смогли оказаться немного лучше ожиданий, уже стало поводом для оптимизма на японских фондовых площадках и усилило давление на иену. Пара usdjpy сутки остаётся выше 102, что вполне может быть заявкой на движение к вершине торгового канала последних недель, то есть отметке 102.75. Но при этом нужно помнить, что вечернее решение ФРС несёт в себе риски повышения волатильности. Так что следует быть осторожным сразу после выхода комментария и в ходе пресс-конференции Йеллен.

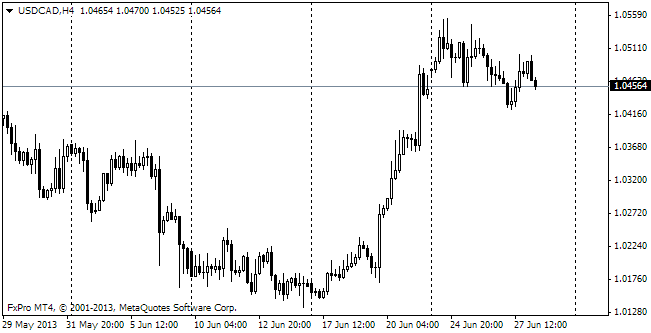

USD/cad

Луни демонстрирует признаки формирования дна в районе 1.0840. Если это так, то уход с текущих 1.0866 выше 1.0875 может спровоцировать покупки по крайней мере в район 1.0940. Правда, сегодня недостаток новостей по Канаде, поэтому спровоцировать такое движение могут разве что новости от ФРС. Но они имеют потенциал сломать любую техническую картину. Пусть даже шансы такого исхода невелики.