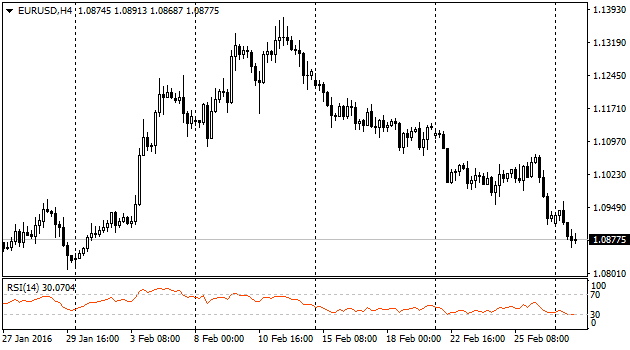

Единая валюта сегодня осталась под давлением, сформированным ещё в пятницу. Хочется подчеркнуть, что вовсе не всё время это было усиление доллара и ослабление евро – оба фактора действовали поочерёдно, но в итоге приводили к одному результату. В итоге пара EURUSD опускалась к 1.0860 в ходе торгов в понедельник, хотя почти всю предыдущую неделю торги были сосредоточены выше уровня 1.1000. Однако вернуть единую валюту помогла макроэкономическая статистика, хотя каждого фактора по отдельности было бы сравнительно небольшим, на контрасте пятничные данные по расходам в Америке и статистика понедельника из зоны евро оказали весьма заметное влияние на ход торгов. В первую очередь нужно отметить, что вопреки средним ожиданиям рынка, рост ВВП США в IV квартале был уточнён в сторону увеличения, а не уменьшения. Ожидалось, что первоначальный аннуализированный прирост на 0.7% будет понижен до 0.4%, в то время как фактический показатель составил 1.0%. Прирост экономики к тому же кварталу годом ранее также был увеличен до 1.9% с 1.8% ранее. Базовый индекс личных потребительских расходов за последнюю четверть прошлого года был пересмотрен с 1.2% до 1.3%, хотя не ожидалось пересмотра. Общий индекс личных потребительских расходов, напротив, был пересмотрен в сторону снижения, но этот факт рынки проигнорировали, ссылаясь на то, что экономия на сокращении расходов на энергию в конечном итоге всё равно обернётся конечным потреблением на фоне сильных базовых расходов.

Вышедшие позже чуть более актуальные январские данные по личным доходам и расходам американцев поддержали бравурный тон показателей ВВП окончания 2015 года. Как сообщалось, базовый ценовой индекс личных расходов (предпочитаемая мера измерения потребительской активности от ФРС) за январь прибавил 0.3% против ожидавшихся 0.1%, а его годовой темп поднялся до 1.7%. Это уже совсем близко к целевым 2% и является наиболее высоким темпом более чем за полтора года. Нужно отметить, что тогда инфляция продержалась лишь месяц на этом уровне, после чего вновь развернулась в сторону снижения. Более устойчиво выше нынешних отметок этот показатель удерживался не ранее февраля 2013-го, то есть почти 3 года назад. За счёт низкой базы неплохо вырос и общий дефлятор PCE: в январе его годовой темп ускорился до 1.3%, став самым значительным за 15 месяцев. Расходы населения за первый месяц начавшегося года увеличились сразу на 0.5%. Стремился не отставать и рост доходов, составивший те же 0.5%. Правда, личные сбережения, составляющие разницу между располагаемым личным доходом и расходом, несколько сократились – со 709.2 млрд. в декабре до 705.1 млрд. в январе. Ускоренный рост расходов, хотя и может породить сомнения в новой волне безрассудства американцев, скорее всего должен быть встречен рынками благоприятно, позволяя сгладить негатив вокруг американских компаний, заточенных на внутренний рынок, а также на всё то множество зарубежных компаний, которые получают от продаж в США львиную долю прибыли. Не говоря уж о том положительном эффекте, который рост американских площадок и рост оптимизма инвесторов в акции США способен породить. Например, в конце дня в пятницу котировки нефти марки WTI подскочили, обновив на какое-то время максимумы месяца.

То, что рынки излишне пессимистично были настроены в своих ожиданиях, был подтверждён также повышательным пересмотром оценок потребительской уверенности в США от университета Мичигана. Общая февральская оценка была повышена с 90.7 до 91.7, что лучше ожидавшихся 91.1. Что важно, вырос оценочный уровень потребительской инфляции через 5 лет до 2.5% с 2.4%. Этот показатель, по сути являющийся оценкой долгосрочных инфляционных ожиданий и одним из ориентиров для ФРС, хотя и находится на одних из самых низких уровней за последние годы (столько же было лишь в октябре прошлого года и один раз в 2002-м), всё же не так плохо, как изначально рекордно низкие 2.4%, за всю историю наблюдений с 1990-го.

Откровенно сильные данные поддержали спрос на американскую валюту и помогли рынку прислушаться к голосу ястребов в комитете fomc. Одна из них, Лоретта Мейстер, уже в пятницу сказала, что не хотела бы снимать с повестки мартовского заседания комитета вопрос о повышении процентных ставок. Что ж, обещать не значит жениться, и возможность обсуждения вряд ли однозначно должна трактоваться в качестве решительного ястребиного настроя.

Для Европы тема потребительской активности и потребительских настроений остаётся менее заметной в последнее время, нежели инфляция. Именно её колебания объясняют резкое изменение настроя ЕЦБ за последний год и решительным образом влияют на судьбу единой валюты. Правда то же сложно сказать про результативность текущей политики ЕЦБ в плане стимулирования потребительской инфляции – она остаётся заметно ниже, чем в США, несмотря на явное ослабление курса евро.

Если же ЕЦБ уверенно стоит на своём, то в марте должен оказать очередное давление на курс единой валюты, чтобы его значения годом ранее, когда eur проваливался до 12-летних минимумов, не оказались выше сегодняшних курсов и не подавляли дополнительно инфляции, не понижали конкурентоспособность европейских производителей-экспортёров.

Активность особенно актуальна в свете свежих февральских оценок потребительской инфляции. Её годовой темп в зоне евро неожиданно сильно упал до -0.2%. Средние прогнозы рынка (на 0.0%) необычно сильно отклонялись от фактических данных. Стержневая инфляция замедлилась с 1.0% до годового темпа 0.7% при ожидавшихся 0.9%. Первый показатель является самым низким значением инфляции с февраля 2015-го, а второй – с апреля того же года.

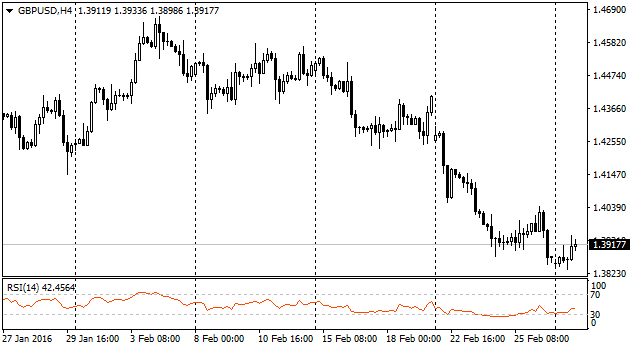

Кабель продолжил сегодня обновлять минимумы. Уже скорее по инерции, попросту не имея поводя для покупки, пробив все мыслимые уровни поддержки и явно на пути закрыть месяц на минимальных уровнях к доллару в современности – с середины 1980-х. Правда, в разгар мирового финансового кризиса британская валюта опускалась ниже в начале 2009-го, касаясь пару раз уровней ниже 1.38 (в январе и марте). Оба раза находилось достаточно покупателей. Однако на этот раз их может быть, и перелом способен произойти лишь на фоне изменений ожиданий по итогам референдума. Прямо сейчас не могут помочь британской валюта даже сравнительно бодрые данные потребительского кредитования. Чистые займы частным лицам в январе были на миллиард выше, чем месяцем ранее, но эта новость ничуть не повлияла на господствующий тренд падения фунта.

Сильные данные по США в пятницу подстегнули рост пары за счёт укрепления USD, однако уже с начала торгов понедельника пара развернулась вниз. На выходных японским властям приходилось выслушивать недовольство со стороны зарубежных коллег и намёки, что ослабление иены последних лет является попыткой произвести конкурентную девальвацию и нечестно заработать преимущество для собственных производителей. Об этом сложно судить, если обратить внимание, что экономика Японии продолжала свой экстремально низкий рост, то и дело скатываясь в рецессию, валюта в целом отыграла треть ослабления с 2011 по 2015. А эффект от отрицательных ставок на курс jpy продлился всего пару дней, быстро отыгранный первым дуновением ветерка бегства от рисков.

AUDUSD

Осси в центре внимания во вторник утром, так как РБА опубликует своё очередное решение по процентным ставкам. Не ожидается их изменений, однако особое внимание следует уделять тону комментария. Как и в случае с большинством других ЦБ развитых стран, рыночный консенсус-прогноз требует от банка решительных мер по снижению ставок, что несколько обескураживает центробанкиров, кивающих на сравнительно сильные данные по внутренней экономике. Не исключено, что все эти ожидания не более чем банальный шантаж капризного ребёнка, привыкшего к мягкости монетарной политике за последние годы.