eur/usd

Единая валюта оказалась вчера под давлением на фоне сообщения Reuters, что ЕЦБ уже в декабре может приступить к покупке корпоративных облигаций. Это сообщение отняло у евро около 0.7% и опустило пару eurusd к 1.2700. Формально этот уровень выстоял, но, похоже, что это вопрос нескольких дней, когда единая валюта продолжит нисходящее движение. Инвестиционные банки уже поспешили провозгласить окончание коррекции и начало новой волны снижения с целями на 1.25 и в более отдалённой перспективе – на 1.20. Вайдман, глава Бундесбанка и главный оппозиционер нынешней политики смягчения ЕЦБ, на прошлой неделе сказал, что закупки бумаг на баланс Банка являются сдвигом философии в сторону количественного смягчения. Впрочем, это было и так ясно в сентябре, что ЕЦБ будет стараться снизить процентные ставки за счёт покупки различных бумаг на свой баланс. К тому же, фундаментальные показатели такие как инфляция, деловая активность и уровень безработицы очень далеки от тех уровней, когда мягкая политика центрального банка может причинить вред. Но так или иначе, продолжение движения ЕЦБ в сторону смягчения снижает курс единой валюты и поддерживает рынки. Наверное, нам надо привыкать к тому, что евро будет валютой финансирования в ближайшие годы, отобрав это место у доллара. Так что не удивляйтесь установлению обратной корреляции между евро и фондовыми площадками. Напомним, до кризиса эта зависимость была прямой. Но вчера не только новости по евро двигали рынком. Участников торгов привлёк отчёт по продажам на вторичном рынке жилья в США. Сезонно-скорректированный показатель продаж домов достиг максимального уровня за 12 месяцев с темпом годовых продаж в 5.17 млн. Это прибавка в 2.4% к прошлому месяцу и в 12.6% к локальному минимуму в марте. Снизился также объём запасов нераспроданных домов до 5.3 месяца с 5.5 месяцев. Но при этом цены несколько упали с максимумов июня в 222 тыс. до 209.7 в сентябре.

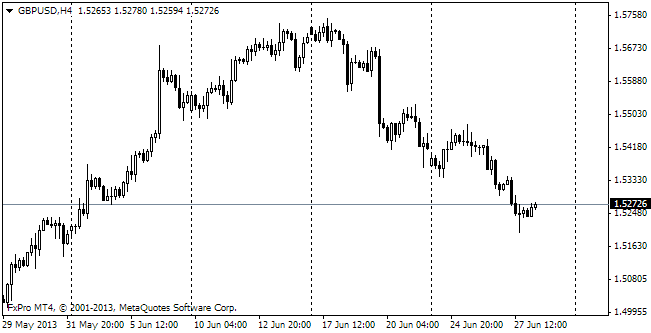

gbp/USD

Британский фунт вчера снижался под общим давлением, которое испытывали большую часть дня фондовые индексы. Однако он пропустил их взлёт, максимальный внутридневной рост за год по S&P 500. В итоге для пары непреодолимым сопротивлением стал уровень 1.6200, а к концу дня её отбросили почти на фигуру вниз. Сегодня для фунта есть риск падения на фоне более мягких протоколов заседания Комитета по Монетарной политике, чем они были в прошлые месяцы. Хотя движение не должно быть особенно сильным, так как уже во многом заложено в котировки.

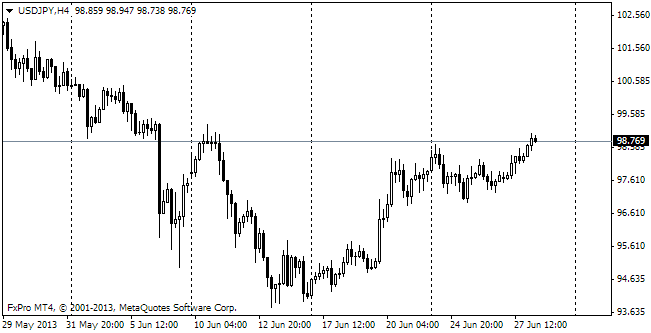

USD/jpy

Рост фондовых индексов оказал достаточно умеренное влияние на иену. Она отдала часть роста с начала этой недели, но всё ещё остаётся ниже 107.00. Торговый баланс по-прежнему не радует. Хотя экспорт и импорт превышают ожидания, что говорит об усилении деловой активности, общее сальдо до сих пор оставляет Японию чистым импортёром, что ей не свойственно. Такая ситуация наверняка будет продолжать давить на иену. До конца года курс доллара вполне способен достичь 110 японских иен.

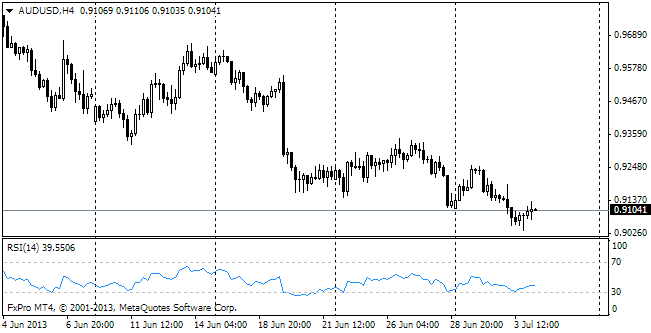

aud/USD

Осси воздерживается от резких движений, несмотря на сравнительно бычьи данные по инфляции. Основной индекс потребительских цен прибавил в третьем квартале 0.5% (ожидалось +0.4%). Годовой темп роста цен остаётся в рамках целевого коридора РБА (между 2-3%%) на уровне 2.3%. Правда, это замедление в сравнении с 3.0% кварталом ранее. Пессимизма добавляет продолжение снижения индекса опережающих индикаторов. Этот показатель отстаёт от трендовых темпов роста на 1.16%, и это расхождение набирает силу с мая.