Вчерашним решительным движением пара провалилась под поддержку 200-дневной средней. Сегодня медведи продолжили свой пир, попробовав на прочность отметку 1.10. Основная часть движения, впрочем, пришлась на первую половину дня. Вблизи 1.0990 пара получила достаточную поддержку. Отчасти этой поддержке единая валюта обязана возобновившемуся настрою на уход от рисков во второй половине дня, в то время как в первой преобладали новости, вызывавшие отток интереса от единой валюты. Среди них в первую очередь следует выделить продолжающуюся бомбардировку рынков комментариями представителей ЕЦБ. Лииканен (глава ЦБ Финляндии) отметил, что ЕЦБ готов и сделать большее для достижения целевой инфляции. А в конце прошлой неделе Сметс (ещё один представитель ЕЦБ) напоминал, что в марте будут опубликованы новые инфляционные прогнозы, включающие 2018-й год. С учётом этого следует и пересматривать денежно-кредитную политику. Формально, вялые инфляционные ожидания способны стать поводом для продления программы QE и до конца 2018-го. Высокий уровень безработицы в целом в зоне евро и сочетания пониженного инфляционного давления, импортируемого извне, лишают зону евро тех внутренних драйверов инфляции, которые имеются в распоряжении США и Британии. Германия, где дела с рынком труда обстоят гораздо лучше, чем в еврозоне в среднем, также не может похвастаться выдающимся инфляционным давлением, копируя общие тренды региона. Более того, деловая среда продолжает испытывать на себе давление. Опубликованные данные февральского опроса Ifo отметили, что впервые за полгода большинство германских фирм стали пессимистично смотреть на ближайшие перспективы. Правда, при этом индекс текущей оценки вырос. Общий индикатор условий деловой среды со 107.3 опустился до 105.7, сильней, чем ожидавшийся спад к 107.0. Фактические данные стали самыми слабыми с декабря 2014. Индикатор экономических ожиданий опустился сразу со 102.4 до 98.8, хотя ожидалось его проседание к 101.6. Значения менее 100 отражают преобладание пессимизма в отрасли, а участники рынка предполагали, что ожидания останутся на положительной территории в свете сравнительно неплохой динамики экономического роста. Текущие значения индекса ожиданий от Ifo стали самыми низкими с конца 2012-го. Данные из США оказались не столь однозначными. В одно и то же время вышли хорошие показатели продаж на вторичном рынке жилья и слабые потребительские настроения. Показатель потребительской уверенности с уровня 97.8 неожиданно провалился к 92.2, самому низкому уровню с июля прошлого года. При этом ожидалась лишь небольшая корректировка показателя к 97.4. Кроме того, слегка не оправдали ожиданий показатели ценовой динамики на рынке жилья. За декабрь индикатор S&P/Case-Shiller прибавил 0.8%, хотя ожидалась прибавка на 0.9%. При этом годовой темп роста цен остался на прежнем уровне 5.74% против ожидавшегося ускорения к 5.8%. Более свежие данные по продажам на вторичном рынке жилья в январе, напротив, удивили. После декабрьского прироста на 12.1% ожидалось падение на 2.2%. Такие ожидания объяснялись оценками, где предполагалось, что более высокие процентные ставки ФРС повлекут за собой соответствующее увеличение банковских кредитных ставок и слегка остудят приток новых покупателей. Тем не менее, объём продаж на вторичном рынке жилья увеличился на 0.4%, достигнув аннуализированного темпа продаж в 5.47 млн., что вблизи циклически максимальных значений и является максимумом с сентября. Пара EURUSD торгуется под 200-дневной средней. Тот факт, что вчерашнему преодолению её сверху вниз сопутствовало сильное движение настраивает нас на ожидания, что не стоит вскоре ждать возвращения к росту в паре, и что в ближайшее время единая валюта может пребывать под давлением, в основном сформированном ожиданиями дальнейшего смягчения денежно-кредитной политики ЕЦБ через три недели.

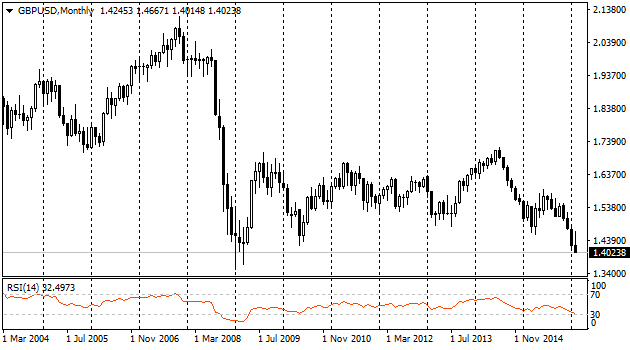

Британский фунт на какое-то время вчера получил шанс отыграть потери благодаря заверениям Кэмерона, что он поддерживает членство Британии в ЕС. Правда, это лишь отчасти компенсировало урон, который британскому фунту обеспечили слова мэра Лондона. После некоторых раздумий британская валюта продолжила проседать к большинству конкурентов, переписывая многолетние минимумы. Кабель находится в одном шаге, чтобы пересечь 1.40, чего не было с начала 2009-го. Да и тогда падение было спровоцировано биржевым бегством в надёжность. Фактически ниже 1.40 пара GBPUSD не закрывала ни один месяц с 1987-го. Что ж, эта неделя может нас удивить. В отсутствие важных макроэкономических релизов по Британии трейдерам только и осталось, что следить за комментариями чиновников. Сегодня также не было недостатка в выступающих из Банка Англии. Представляя отчёт по инфляции, Банк Англии на слушаниях в Парламенте также со своими годовыми отчётами выступали члены КМП Шафик и Вейл. Первая отметила, что в случае дальнейшего уплотнения рынка труда, ускорится и рост зарплат. Второй отметил, что его ожидания по инфляции являются более ястребиными, чем в среднем у комитета. Кроме того, ранее он же удивлялся излишне (на его взгляд) мягким рыночным ожиданиям по динамике процентных ставок. Вейл указал, что ставка может быть повышена заметно раньше, чем этого сейчас ожидает рынок. Интересно было бы услышать его комментарии по ожиданиям рынком снижения ставки Банком Англии. Наверняка, он был бы очень удивлён такому настрою. Наша позиция в данном случае близка к тому, что говорит Вейл. Рынок излишне увлёкся ожиданиями смягчения денежно-кредитной политики. Британии нет никакого смысла снижать свою ставку на отрицательную территорию, тем более после того, как текущий уровень ставки пережил несколько лет застоя экономики. Было бы очень странно увидеть снижение ставки сейчас, когда ВВП растёт темпом выше трендового, уровень безработицы на минимальных уровнях за много лет, а низкая инфляция объясняется исключительно обвалом цен на энергию, а не подавленной потребительской активностью. В конце этой недели будет заседание министров финансов и глав ЦБ «большой двадцатки». Одной из повесток встречи, по словам министра финансов США Лью, будет недопущение валютных войн. Если действия ЕЦБ по стимулированию собственной экономики ещё можно оправдать наличием многих лет близкого к нулю роста (в среднем 0.1% в год с 2009), в Японии – хронической дефляцией, то попытки Британии обесценить свою валюту путём снижения ставок будут явно примером классической конкурентной девальвации в борьбе с Европой.

Пара вновь вернулась в область 112, так и не сумев зацепиться за урони выше 113. Отчасти этому виной глава Банка Японии, который в свежих комментариях указал, что не нужно надеяться на немедленный эффект от QE на потребительские цены и инфляционные ожидания, так как программа количественного смягчения направлена в первую очередь на увеличение монетарной базы. Инвесторы восприняли это как призыв к терпению и поспешили сократить короткие позиции по иене. Тем более, что общее рыночное настроение вновь поддерживало спрос на безопасные валюты, в число которых входит jpy.

Золото аккомпанирует иене вновь возвращаясь в фокус инвесторов после мощного ралли с конца января и последующей коррекцией. Технически, недавний откат и консолидация рынка сформировали симметричный треугольник, который считается фигурой продолжения тренда, то есть должен положить начало дальнейшему росту цены на золото. Фундаментально мы стояли за золото ранее, правда, не ожидали, что оно вернётся в сферу интересов инвесторов на фоне бегства из рисков. В более долгосрочной перспективе покупка золота вновь представляет интерес в качестве защиты от инфляции, так как слишком уж многие ЦБ увлеклись новым раундом инфляционного таргетирования, что в данном случае прикрывает ослабление национальных валют через снижение ставок или проведения количественного смягчения.