Предыдущая неделя оказалась весьма продуктивной для пары. Американский доллар оказался в среду под давлением после комментариев fomc. Несмотря на то, что комитет отметил улучшение в экономике и уменьшение рисков для ближайшей перспективы, комментарий не содержал упоминаний повышения ставки в следующий раз, как это в октябре прошлого года – перед декабрьским повышением. В FOMC ограничились стандартной формулировкой готовности сделать это на любом последующем заседании. Но это явно не сигнал к ужесточению в ближайшее время. Либо представители ФРС ещё не приступили к формированию ожиданий, указывая на повышение в одном за другим выступлениях. В самом оптимистичном для доллара (пессимистичном для EURUSD) случае это только впереди. В пятницу доллару стало ещё хуже. Опубликованная первая оценка ВВП США за II квартал прибавил 1.2% (аннуализированный темп, или 0.3% в привычных кв/кв) против ожиданий роста в 2.6%. Такая радикальная разница с ожиданиями создала дополнительное давление на доллар – он отступал по всем фронтам.

Таким образом, пара EURUSD прибавила 220 пунктов, почти всю неделю двигаясь в одном направлении. Это также помогло паре реабилитироваться после спада в предыдущие полторы недели и закрыть месяц в лёгком плюсе в 70 пунктов. Макроэкономика еврозоны, на контрасте, демонстрировала весьма неплохие результаты. Оценка ВВП за II квартал отметила рост на 0.3% кв/кв, близко к темпам роста в США, но от еврозоны ждут меньшего. Годовой темп роста превысил ожидания, оказавшись на уровне 1.6% г/г. Инфляция продолжила ускорение, достигнув 0.2% г/г против ожидавшегося и предыдущего уровня 0.1%. Наступившая неделя поставит данные рынка труда в центр внимания. Рынки будут искать ответ на вопрос, что является тенденцией: сильные данные предыдущего месяца или чрезвычайно слабые майские данные? Статистика от ADP и недельные данные по заявкам будут вызывать повышенный интерес и способны спровоцировать повышенную волатильность. Наибольшую волатильность, как правило вызывают payrolls в начале сентября, но и статистика в конце этой неделе также может положить начало мощному движению, обозначив новую идею для вернувшихся с отпусков «больших денег».

Британский фунт также сумел продвинуться к USD, но этот рост был в рамках снижения неделей ранее, не позволив стерлингу выйти за пределы сравнительно узкого торгового канала. Фактически рынки попросту переключились в режим ожидания мер и комментариев Банка Англии. Он будет вместе с оценкой по инфляции и экономическими прогнозами опубликованы в ближайший четверг. Кабель весьма привлекателен для среднесрочных покупок, даже находясь выше 1.30, но в целях осторожности краткосрочным трейдерам лучше всё же не рисковать и дождаться результатов решения Банка Англии.

Банк Японии разочаровал в пятницу масштабами своих стимулов – расширив покупки ETF и долларового кредитования, но не нарастив масштаб наращивания денежной базы и не снизив ставку. Вместе с плохими данными из США и последующим давлением на доллар, пара USDJPY начинает первую неделю августа около 102.30 – отыграв 70% от ралли на ожиданиях стимулов от БЯ и правительства Абе. Впрочем, нам не привыкать разочаровываться от бездействия властей страны восходящего солнца.

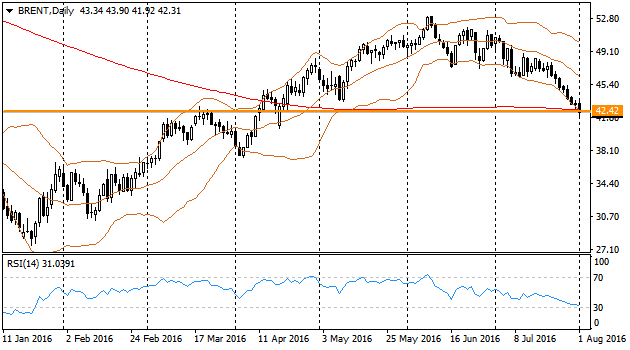

Нефть продолжила снижаться, вступив по некоторым контрактам в фазу медвежьего рынка в понедельник 1-го августа. Это означает высокую вероятность потери нефтью ещё 15-20% в ближайший месяц и ещё больше – в ближайшие несколько месяцев. На это есть веские причины: ОПЕК наращивает добычу, США – тоже, при этом потребление растёт весьма скромнее. Даже если не высоки шансы на обновление минимумов начала года, всё же и движение вниз сформировалось и будет с нами еще долго.